十倍杠杆炒股申请 晶科科技Q1重回亏损, 轻资产战略未带动业绩走强, 债务高悬之际加码储能业务

6月6日十倍杠杆炒股申请,晶科科技(601778.SH)继续阴跌走势,盘中一度走低至2.63元/股,创下历史新低,较巅峰时回撤超七成。股价下跌的背后,晶科科技的业绩增长堪忧。自上市后,仅2023年净利润实现正增长。今年一季度归母净利润骤降506.73%,再次回到亏损状态。

证券之星注意到十倍杠杆炒股申请,晶科科技2021年向轻资产战略转型,开辟新的增长点,但从业绩表现来看,轻资产战略并没有带动业绩“狂飙”。反之,该战略带来的大量存货与居高不下的应收账款使得现金流承压。另一方面,晶科科技还处在高负债的“亚健康”状态,利息支出严重侵蚀了净利润,但债务承压却难抵公司大手笔布局储能赛道。

连续两个季度亏损

晶科科技于2020年5月登陆A股市场,公司主要从事光伏电站开发运营转让业务和光伏电站EPC业务。光伏电站开发运营转让业务主要包括太阳能光伏电站的开发、投资、建设、运营和转让;光伏电站EPC业务是晶科科技的传统业务,主要为客户提供涵盖光伏电站工程总承包、整套设备采购供应以及光伏电站整体解决方案的综合服务。

2016-2018年,晶科科技业绩增长迅速,其归母净利润从0.97亿元增长至9.02亿元。2019年起,其盈利水平开始走下坡路,归母净利润连续4年同比下滑。

随着光伏上游产业链各环节产能释放到逐步走向过剩,2023年上游价格进入持续下降通道,组件中标价格年底较年初下降超过40%,跌破1元/W。上游制造环节价格下降迅速释放了电站成本空间,提升了电站投资收益率水平,提振了广大下游电站投资商的热情。

截至2023年末,晶科科技电站管理规模合计达到6.93GW,其中自持电站装机容量达到5.36GW,对外代维电站装机容量达到1.57GW。2023年,晶科科技共完成发电量约52.59亿千瓦时,同比增长36%。

受益于装机规模的提升,晶科科技业绩在2023年实现止跌回升,录得营收43.7亿元,同比增长36.72%;对应归母净利润3.83亿元,同比增长77.05%。

对于利润大幅增长,晶科科技归结为以下三方面原因:报告期内公司持有的电站规模扩大,发电量及发电收入同比上升;公司加速推进“滚动开发”的轻资产运营战略,2023年公司完成了多个电站对外转让,电站转让收益同比大幅增长;报告期内公司通过调整融资结构,置换存量贷款等方式有效降低融资成本,使得财务费用同比下降所致。

不过,增长的势头并未延续太久。根据一季报,晶科科技实现营收7.78亿元,同比下降4.93%;归母净利润亏损9864.41万元,同比下滑506.73%。

事实上,除了2023年一季度实现盈利,晶科科技往年同期均处于亏损态势。公司在投资者关系记录表中谈到,今年一季报净利润亏损,主要系一季度发电量受季节因素影响,总体发电量较少,这是光伏发电行业的共性特征,公司除2023年外的一季度均如此。而去年一季度净利润两千多万,主要是因为当期两笔电站交易产生了比较多的利润贡献。

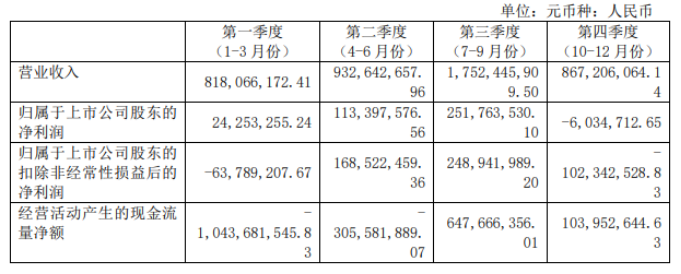

证券之星注意到,晶科科技在去年Q4就已经出现亏损的苗头。去年Q4实现营收、归母净利润8.67亿元、-603.47万元。Q1-Q3的归母净利润分别为2425.33万元、1.13亿元、2.52亿元。

应收账款、存货双高

光伏电站开发建设是典型的重资产业务,投资巨大、回收期长、周转率低。近年来,晶科科技也在加大盘活自身的庞大资产。

在持续推进电站产品化过程中,晶科科技快速打造多类型高质量新能源电站,一部分选择持有,持续获得稳定发电收益,一部分择机转让,提高资金使用效率,形成新能源电站快速开发持有和转让的轻资产运营模式。

2023年,晶科科技以转让股权的方式,完成国内外项目出售规模合计592MW,其中地面项目约221MW、工商业分布式项目约106MW、户用光伏项目约265MW,实现快速周转的交易闭环。

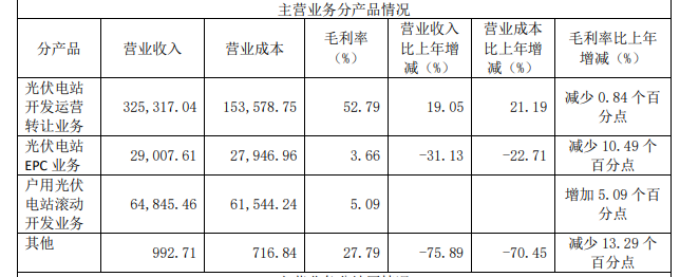

为落实“轻资产”运营战略,推动户用光伏资产形成“高周转”的运营模式,2023年晶科科技以转让户用项目公司股权的方式出售部分户用光伏发电系统资产。因此,2023年户用光伏电站滚动开发业务规模显著增加,实现营收6.48亿元,收入占比14.84%。另外两大收入板块光伏电站开发运营转让业务、光伏电站EPC业务收入占比分别为74.44%、6.64%。

然而,轻资产运转的背后,是晶科科技激增的存货规模。2023年,其存货同比增长162.63%至36.99亿元,主要系以出售为目的持有的项目工程进度增加所致,主要构成是待出售的户用光伏项目。今年一季度,存货规模达到46.25亿元,较去年末增加9.26亿元。

另一方面,晶科科技还有大量未能入账的钱。一季报显示,晶科科技应收账款高达57.97亿元,较去年年末增长2.51亿元,10.14%的增速也与营收负增长背离。这笔巨款主要是拖欠的国补,晶科科技连续在近年的年报中提及,光伏电费补贴发放方式进行了改革,但补贴缺口和拖欠问题并未得到实质性解决。

应收账款与存货分别占流动资产的比重为33%、26%,二者对现金流形成挤占,即使一季度支付的拟出售电站业务款项减少使得经营性现金流同比增长83.61%,但依然未能实现转正,仅为-1.71亿元。

晶科科技在2023年业绩说明会上表示,2024年,公司将继续推行电站产品化和轻资产化运营战略,加大电站的转让力度,预计今年公司各类型电站的整体新增装机规模和转让规模都会进一步提升。

投资性现金流持续为负,大手笔投资加码储能

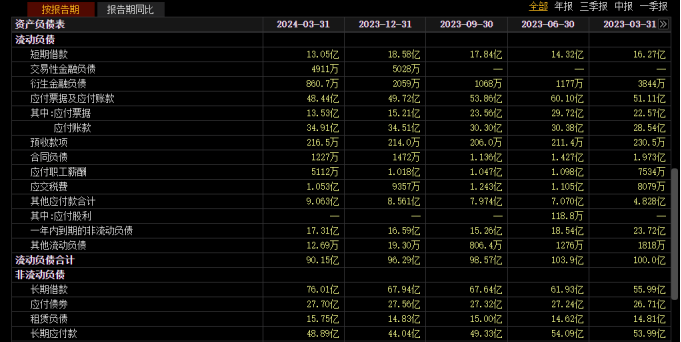

随着业务规模的增加,晶科科技负债规模相应增长,资产负债率维持在较高水平,今年一季度的资产负债率为62.73%,较去年末增长0.96个百分点。

数据显示,晶科科技一季度货币资金43.5亿元,但有息债务规模却远不止如此。细分来看,有息债务包含了13.05亿元短期借款,一年内到期的非流动负债17.31亿元,长期借款76.01亿元,应付债券27.7亿元,合计有息债务达到134.07亿元。这也意味着,总负债261.6亿元中有一半为有息债务,而一季度需要支付的各项利息费用就达2.1亿元,严重侵蚀了利润水平。

不惧负债高压,晶科科技近期抛出了大手笔投资,布局储能产业。5月30日晚间,晶科科技公告称,为加强储能业务战略及投资布局,公司全资子公司晶科有限和全资孙公司芜湖晶晃近日与上海国盛资本管理有限公司拟共同设立唐山储能产业基金,重点投资各类型储能电站项目。

唐山储能产业基金的目标认缴出资总额预计为10亿元,首轮募集认缴出资额暂定为5亿元,其中首次募集金额为1000万元,剩余募集资金按项目投资开发等进度分批按需缴纳。晶科有限、芜湖晶晃以自有资金认缴基金的首轮募资合计4.999亿元,占基金首轮募资总额的99.98%。

据悉,储能产业为新兴产业,晶科科技近两年已有部分建成投运的储能项目,但2023年度储能业务收入占公司主营业务收入比例仍较低,不超过5%。

证券之星注意到,在不断的投资建设下,晶科科技投资性现金流自上市后一直为负,一季度投资性现金流同比下滑8.84%至-8.28亿元。(本文首发证券之星,作者|陆雯燕)